لیست محتوایی که در این صفحه می خوانید

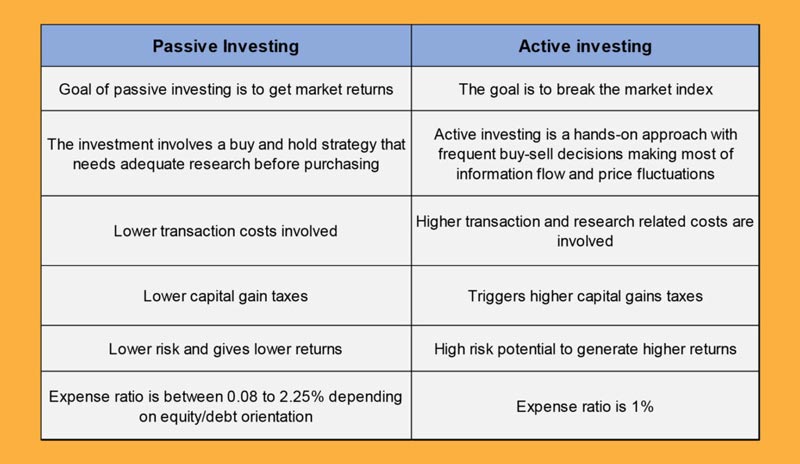

سرمایه گذاری یک جنبه حیاتی از برنامه ریزی مالی است، با استراتژی ها و روش های بی شماری از حساب پم یا استفاده از پراپ تریدینگ و کپی تریدینگ که سرمایه گذاران با هدف رشد ثروت خود در دسترس دارند. دو رویکرد اصلی بر چشم اندازسرمایه گذاری غالب است: سرمایه گذاری فعال و غیر فعال. در حالی که هدف هر دو ایجاد بازده است، آنها به طور قابل توجهی در روششناسی، فلسفهها و نتایج خود متفاوت هستند. درک تفاوتهای بین این دو استراتژی برای سرمایهگذارانی که به دنبال مدیریت مؤثر پیچیدگیهای بازارهای مالی هستند، ضروری است. در ادامه با پراپ ترید فاند همراه باشید تا به طور کامل این موضوع و تفاوت های آن ها را بررسی نماییم.

سرمایه گذاری فعال و غیر فعال

سرمایه گذاری فعال شامل خرید و فروش فعال اوراق بهادار در تلاش برای عملکرد بهتر از بازار است. سرمایه گذارانی که از این استراتژی استفاده می کنند معمولاً تحقیقات، تجزیه و تحلیل و نظارت گسترده ای بر سهام، اوراق قرضه یا سایر دارایی ها انجام می دهند. آنها معاملات مکرری را بر اساس بینش خود در مورد روند بازار، شرایط اقتصادی و عملکرد شرکت انجام می دهند و با هدف ایجاد بازدهی فراتر از شاخص معیار مشخص شده، اقدام می کنند.

از سوی دیگر، سرمایهگذاری غیرفعال شامل سرمایهگذاری در مجموعهای از داراییهای متنوع است که دقیقاً منعکسکننده یک شاخص بازار خاص، مانند S&P 500 است. سرمایهگذاران منفعل به جای تلاش برای شکست دادن بازار از طریق مدیریت فعال، به دنبال مطابقت با عملکرد بازار هستند. شاخص انتخاب شده این رویکرد معمولاً شامل کارمزدهای کمتر و تجارت کمتر است، زیرا به حداقل تحقیق و تصمیم گیری نیاز دارد. سرمایه گذاری غیر فعال بر نگهداری بلندمدت تاکید دارد و هدف آن به دست آوردن بازده گسترده بازار به جای تلاش برای عملکرد بهتر از بازار است. در ادامه سرمایه گذاری فعال و غیر فعال را بهتر و کامل تر به بررسی خواهیم نمود.

سرمایه گذاری فعال

سرمایه گذاری فعال یک رویکرد پیشگیرانه برای مدیریت سرمایه گذاری است. در این استراتژی، سرمایه گذاران با انجام معاملات مکرر، خرید و فروش اوراق بهادار بر اساس تحلیل، روند بازار و پیش بینی های اقتصادی خود، به دنبال عملکرد بهتر از بازار گسترده تر هستند. هدف اولیه سرمایه گذاران فعال، تولید آلفا است، که نشان دهنده بازده اضافی سرمایه گذاری نسبت به یک شاخص معیار، مانند شاخص سهام نزدک است. ویژگی های کلیدی سرمایه گذاری فعال:

- تصمیم گیری مبتنی بر تحقیق: سرمایه گذاران فعال زمان و منابع قابل توجهی را به تحقیق در مورد سهام، اوراق قرضه یا سایر دارایی ها اختصاص می دهند. آنها صورت های مالی را تجزیه و تحلیل می کنند، پویایی صنعت را ارزیابی می کنند و مدیریت شرکت را ارزیابی می کنند تا فرصت هایی را شناسایی کنند که معتقدند بهتر از بازار هستند.

- گردش پرتفوی: سرمایه گذاری فعال معمولاً شامل گردش پرتفوی بالایی است، زیرا سرمایه گذاران اغلب در پاسخ به شرایط بازار یا تغییر در پایان نامه سرمایه گذاری خود، اوراق بهادار را خریداری و می فروشند. این روش هزینه های مبادله ای مانند کارمزد بروکر فارکس و مالیات را به همراه دارد که می تواند در طول زمان بازدهی را کاهش دهد.

- انعطاف پذیری و سازگاری: سرمایه گذاری فعال این انعطاف را دارند که در پاسخ به اطلاعات جدید یا تحولات بازار، پرتفوی خود را به سرعت تنظیم کنند. آنها ممکن است روی روندهای کوتاه مدت، ناکارآمدی بازار، یا دارایی های نادرست قیمت گذاری شده، با هدف ایجاد سود از طریق مانورهای استراتژیک، سرمایه گذاری کنند.

- کارمزدهای مدیریت فعال: وجوه دارای مدیریت فعال، مانند صندوق های سرمایه گذاری مشترک یا صندوق های تامینی، اغلب در مقایسه با سرمایه گذاری غیر فعال، کارمزد بیشتری دریافت می کنند. این هزینه ها هزینه های مربوط به تحقیق، معامله و تخصص مدیریت را پوشش می دهد که می تواند بر بازده کلی تأثیر بگذارد، به ویژه در بلندمدت.

- پتانسیل برای عملکرد بهتر: رویکرد فعال پتانسیل بازدهی برتر را ارائه می دهد، زیرا تریدرهای حرفه ای ممکن است از ناکارآمدی های بازار سوء استفاده کنند یا دارایی های کمتر از ارزش گذاری شده را قبل از شناسایی توسط بازار گسترده تر شناسایی کنند.

با وجود پتانسیل برای عملکرد بهتر، سرمایه گذاری فعال با چالش های ذاتی همراه است. شکست مداوم بازار بسیار دشوار است، و حتی مدیران صندوق های حرفه ای برای ارائه آلفای ثابت در دوره های طولانی تلاش می کنند. علاوه بر این، کارمزدهای بالاتر مرتبط با مدیریت فعال می تواند به طور قابل توجهی باعث بازده شود، به ویژه در طول رکود بازار یا دوره های عملکرد ضعیف.

سرمایه گذاری غیر فعال

در مقابل، سرمایهگذاری غیرفعال، رویکردی سادهتر برای مدیریت پرتفولیو اتخاذ میکند. سرمایه گذاران منفعل به دنبال تکرار عملکرد یک شاخص بازار یا طبقه دارایی خاص هستند. مشخصه سرمایهگذاری غیر فعال، سرمایهگذاری صندوق شاخص یا صندوق قابل معامله در بورس (ETF) است، که در آن سرمایهگذاران سبد متنوعی از اوراق بهادار را خریداری میکنند که برای انعکاس ترکیب و بازده یک معیار خاص طراحی شدهاند. ویژگی های کلیدی سرمایه گذاری غیر فعال:

- ردیابی شاخص: سرمایه گذاران منفعل با نگه داشتن سبد اوراق بهاداری که شباهت زیادی به ترکیب شاخص دارد، هدفشان ردیابی عملکرد یک شاخص بازار تعیین شده، مانند S&P 500 است. این رویکرد نیاز به انتخاب فعال سهام یا زمانبندی بازار را از بین میبرد، زیرا سرمایهگذاری منعکسکننده عملکرد بازار گستردهتر است.

- تنوع : سرمایه گذاری غیر فعال به سرمایه گذاران تنوع فوری در طیف گسترده ای از اوراق بهادار در شاخص ارائه می دهد. سرمایه گذاران با داشتن یک پرتفوی متنوع، ریسک های خاص شرکت یا بخش را کاهش می دهند و تأثیر نوسانات سهام فردی را بر عملکرد کلی پرتفوی کاهش می دهند.

- هزینه کم: سرمایه گذاری غیر فعال به دلیل مقرون به صرفه بودن شهرت دارد. صندوقهای شاخص و ETF معمولاً نسبت هزینههای پایینتری در مقایسه با وجوهی که به طور فعال مدیریت میشوند، دارند، زیرا به حداقل تحقیق، ترید و گردش پرتفوی نیاز دارند. در نتیجه، سرمایه گذاران بخش قابل توجهی از بازده خود را در بلندمدت حفظ می کنند.

- تمرکز بلندمدت: سرمایه گذاری غیر فعال دیدگاه بلندمدت را تشویق می کند و بر مزایای ماندن در سرمایه گذاری از طریق نوسانات و نوسانات بازار تأکید می کند. سرمایه گذاران منفعل به جای واکنش به تحرکات کوتاه مدت بازار، از استراتژی خرید و نگه داشتن پیروی می کنند و اجازه می دهد بازده ترکیبی باعث رشد پرتفوی در طول زمان شود.

- فرضیه بازار کارآمد (EMH): سرمایه گذاری غیر فعال با فرضیه بازار کارآمد همسو می شود، که فرض می کند قیمت دارایی منعکس کننده تمام اطلاعات موجود است و بنابراین عملکرد بهتر از طریق مدیریت فعال دشوار است. با پذیرش کارایی بازار، سرمایه گذاران منفعل از تلاش برای شکست دادن بازار به نفع کسب بازده گسترده بازار اجتناب می کنند.

سرمایه گذاری غیر فعال به دلیل سادگی، هزینه کم و پتانسیل بازده رقابتی در دراز مدت در فارکس یا کریپتو یا شاخص ها، محبوبیت قابل توجهی در بین سرمایه گذاران فردی و نهادی به دست آورده است. با به حداقل رساندن کارمزدها و حفظ قرار گرفتن در معرض گسترده بازار، سرمایه گذاران منفعل می توانند به نتایجی دست یابند که دقیقاً عملکرد کلی بازار را منعکس می کند.

انتخاب بین سرمایه گذاری فعال و غیر فعال

تصمیم گیری بین سرمایه گذاری فعال و غیر فعال مستلزم در نظر گرفتن دقیق اهداف فردی، تحمل ریسک، افق زمانی و چشم انداز بازار است. در حالی که هر دو رویکرد مزایا و معایب متمایز را ارائه می دهند، هیچ راه حلی برای همه وجود ندارد. سرمایه گذاران باید ترجیحات و شرایط خود را قبل از تعیین مناسب ترین استراتژی ارزیابی کنند. عواملی که در انتخاب روش سرمایه گذاری فعال و غیر فعال باید در نظر گرفته شوند:

اهداف سرمایه گذاری

اهداف سرمایه گذاری خود را روشن کنید، خواه این اهداف شامل حداکثر کردن بازده، حفظ سرمایه، ایجاد درآمد یا دستیابی به نقاط عطف مالی خاص باشد. اهداف شما بر استراتژی سرمایه گذاری مناسب و تخصیص دارایی تاثیر می گذارد.

تحمل ریسک در سرمایه گذاری فعال و غیر فعال

تحمل ریسک و ظرفیت خود را برای نوسانات بازار ارزیابی کنید. سرمایهگذاری فعال ممکن است شامل نوسانات کوتاهمدت و زیانهای احتمالی بیشتری باشد، در حالی که سرمایهگذاری غیرفعال تمایل دارد بازدهی نرمتر، هرچند همسو با بازار را در طول زمان ارائه دهد.

زمان و تخصص

زمان، منابع و تخصص در دسترس خود را برای مدیریت سرمایه گذاری و انتخاب بین سرمایه گذاری فعال و غیر فعال در نظر بگیرید. سرمایه گذاری فعال مستلزم تحقیق، نظارت و تصمیم گیری مداوم است، در حالی که سرمایه گذاری غیر فعال به حداقل نظارت و نگهداری نیاز دارد و می تواند برای سرمایه گذارانی با زمان محدود مانند علاقه مندان ترید پاره وقت یا دانش کمتر سرمایه گذاری مناسب باشد.

ملاحظات هزینه در سرمایه گذاری فعال و غیر فعال

تاثیر کارمزدها و هزینه ها را بر بازده سرمایه گذاری خود ارزیابی کنید. کارمزدهای مدیریت فعال می تواند به طور قابل توجهی بازده خالص را کاهش دهد، به ویژه اگر عملکرد نتواند هزینه های بالاتر را توجیه کند. برعکس، سرمایهگذاری غیرفعال، در معرض بازدهی گسترده بازار قرار میگیرند.

شرایط بازار

هنگام انتخاب استراتژی سرمایه گذاری فعال و غیر فعال، شرایط حاکم بر بازار و چشم انداز اقتصادی را در نظر بگیرید. استراتژیهای فعال ممکن است در محیطهای خاص بازار مانند دورههای افزایش نوسان یا جابهجایی مانند کیل زون ها یا وجود اسمارت مانی رشد کنند، در حالی که رویکردهای غیرفعال ثبات و ثبات را در بلندمدت ارائه میدهند.

در نهایت، انتخاب بین سرمایه گذاری فعال و غیر فعال به ترجیحات فردی، اهداف مالی و ریسک پذیری شما بستگی دارد. برخی از سرمایهگذاران ممکن است رویکرد ترکیبی را انتخاب کنند، استراتژیهای فعال و غیرفعال را در پرتفوی خود ترکیب کنند تا از نقاط قوت هر رویکرد استفاده کنند. صرف نظر از استراتژی انتخاب شده، اجرای منضبط، تنوع، و پایبندی به یک برنامه سرمایه گذاری به خوبی تعریف شده برای موفقیت بلندمدت در دنیای پویای سرمایه گذاری ضروری است.

نتیجه

در حوزه سرمایه گذاری، انتخاب بین سرمایه گذاری فعال و غیر فعال یک تصمیم حیاتی برای سرمایه گذاران است. در حالی که سرمایه گذاری فعال پتانسیل عملکرد بهتر را از طریق تصمیم گیری فعالانه ارائه می دهد، روش غیرفعال سادگی، مقرون به صرفه بودن و قرار گرفتن در معرض بازار گسترده را فراهم می کند. در نهایت، بهترین رویکرد به اهداف فردی، تحمل ریسک و شرایط بازار بستگی دارد. سرمایه گذاران با درک تفاوت های ظریف هر استراتژی و همسو کردن آنها با اهداف خود، می توانند سبدهای انعطاف پذیری بسازند که برای موفقیت بلندمدت آماده هستند.