لیست محتوایی که در این صفحه می خوانید

دنیای ترید در فارکس پیچیده است و معامله گران را ملزم به تصمیم گیری آگاهانه بر اساس انواع اندیکاتور و اسیلاتور می کند. در این میان اندیکاتور استوکاستیک یکی از محبوب ترین و پرکاربردترین ابزارها است. این مقاله آموزش فارکس پراپ ترید فاند به این موضوع می پردازد که این اندیکاتور فارکس چیست، چگونه محاسبه می شود، و چگونه معامله گران می توانند به طور موثر از آن برای تصمیم گیری معاملات استفاده کنند.

معرفی اندیکاتور استوکاستیک

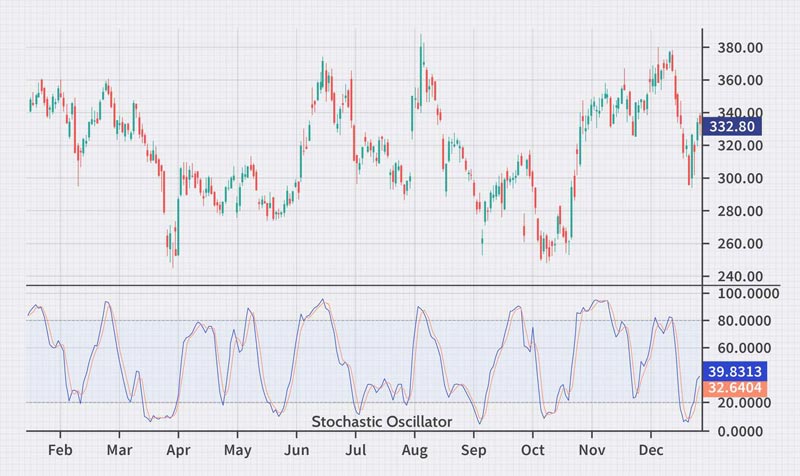

اندیکاتور استوکاستیک یک نوسانگر مومنتوم محبوب است که در تحلیل تکنیکال برای مقایسه قیمت بسته شدن یک جفت ارز با محدوده ای از قیمت های آن در یک دوره خاص استفاده می شود. در اواخر دهه 1950 توسط جورج سی لین توسعه یافت و بر اساس این اصل عمل می کند که در یک روند صعودی قوی، قیمت ها نزدیک به سقف خود بسته می شوند، در حالی که در یک روند نزولی، نزدیک به پایین ترین حد خود یعنی کف بسته می شوند. استوکاستیک بین 0 تا 100 است و به معامله گران کمک می کند تا شرایط خرید و فروش بیش از حد در بازار را شناسایی کنند.

مولفه ها و محاسبه اندیکاتور

اندیکاتور استوکاستیک یک ابزار تحلیل تکنیکال است که از دو خط اصلی تشکیل شده است: %K و %D. این خطوط به معامله گران کمک می کند تا حرکت یک جفت ارز را بسنجند و معکوس های احتمالی بازار را شناسایی کنند. در اینجا نگاهی دقیق به مؤلفه ها و محاسبه این اندیکاتور داریم:

- خط%K: این خط اولیه اندیکاتور استوکاستیک است که نشان دهنده قیمت بسته شدن فعلی در رابطه با محدوده قیمت ها در یک دوره خاص، معمولاً 14 دوره است. حساسیت بیشتری دارد و نسبت به تغییرات قیمت سریعتر واکنش نشان می دهد.

- خط %D: این خط سیگنال است و میانگین متحرک خط %K، معمولاً در سه دوره است. خط %D نسبت به خط %K هموارتر و ناپایدارتر است و سیگنال های قابل اطمینان تری را برای معامله گران ارائه می دهد.

اسیلاتور استوکاستیک با استفاده از مراحل زیر محاسبه می شود:

محاسبه خط %K

%K=(C−L14)(H14−L14)×100%K=(H14−L14)(C−L14)×100

که در آن:

- CC آخرین قیمت بسته شدن است.

- L14L14 کمترین قیمت در 14 دوره گذشته است.

- H14H14 بالاترین قیمت در 14 دوره گذشته است.

این فرمول اساساً محل قیمت بسته شدن فعلی را در رابطه با محدوده بالا-پایین در دوره مشخص شده اندازهگیری میکند. نتیجه مقداری بین 0 تا 100 است.

محاسبه خط %D

خط %D میانگین متحرک ساده سه دوره ای (SMA) خط %K است:

%D=SMA3(%K)%D=SMA3(%K)

این فرآیند هموارسازی به کاهش نوسانات خط %K کمک میکند و خط %D را به شاخص قابل اعتمادتری برای سیگنالهای خرید یا فروش تبدیل میکند.

مثالی از محاسبه استوکاستیک

بیایید مثالی را در نظر بگیریم که در آن قیمت های بسته شدن در 14 دوره گذشته تجزیه و تحلیل شده است:

سقف (H14H14) و کف (L14L14) را در 14 دوره گذشته شناسایی کنید.

فرض کنید H14H14 1.1500 و L14L14 1.1300 باشد.

آخرین قیمت بسته شدن (CC) را تعیین کنید.

فرض کنید قیمت بسته شدن 1.1450 باشد.

محاسبه خط %K: %K=(1.1450−1.1300)(1.1500−1.1300)×100%K=(1.1500−1.1300)(1.1450−1.1300)×100 %K=0.01500×1.002%K=0.01500×1.002% 0150×100 %K=75%K=75

محاسبه خط %D: فرض کنید مقادیر %K قبلی برای دو دوره آخر 70 و 65 باشد. %D=(75+70+65)3%D=3(75+70+65) %D=2103%D=3210 %D =70%D=70

در این مثال، خط %K برابر با 75 است، که نشان می دهد قیمت بسته شدن فعلی در محدوده 14 دوره اخیر نسبتاً بالا است. خط %D 70 است که یک مقدار هموار برای سیگنال های معاملاتی قابل اعتمادتر ارائه می دهد.

با درک این مولفه ها و محاسبات، معامله گران می توانند به طور موثر از اندیکاتور استوکاستیک برای شناسایی شرایط خرید و فروش بیش از حد، و همچنین نقاط ورود و خروج احتمالی در بازار فارکس استفاده کنند.

تفسیر اندیکاتور استوکاستیک

اندیکاتور استوکاستیک ابزاری همه کاره در تحلیل تکنیکال است که به معامله گران کمک می کند تا با تحلیل حرکت بازار تصمیمات آگاهانه بگیرند. تفسیر آن حول درک روابط بین خطوط %K و %D و همچنین موقعیت آنها نسبت به سطوح آستانه خاص می چرخد. در اینجا نگاهی دقیق به نحوه تفسیر اندیکاتور استوکاستیک داریم:

شرایط خرید بیش از حد: وقتی خطوط %K و %D بالای 80 باشند، بازار بیش از حد خرید در نظر گرفته می شود.. شرایط خرید بیش از حد نشان می دهد که دارایی ممکن است بیش از حد ارزش گذاری شده باشد و ممکن است به دلیل اصلاح قیمت یا برگشت به سمت نزولی باشد. معامله گران اغلب به دنبال سیگنال هایی برای فروش یا شورت کردن دارایی در هنگام خرید بیش از حد دارایی هستند، به خصوص اگر سایر اندیکاتورها پتانسیل برگشت را تأیید کنند.

شرایط فروش بیش از حد: وقتی خطوط %K و %D زیر 20 باشند، بازار بیش از حد فروش در نظر گرفته می شود.

شرایط فروش بیش از حد نشان می دهد که دارایی ممکن است کمتر از ارزش گذاری شده باشد و ممکن است به دلیل افزایش قیمت یا برگشت به سمت بالا باشد. معامله گران زمانی که بازار بیش از حد فروخته می شود به دنبال فرصت های خرید هستند و دوباره به دنبال تایید سایر اندیکاتورها یا شرایط بازار هستند.

کراس اوور صعودی: زمانی که خط %K از بالای خط %D عبور کند، یک تقاطع صعودی رخ می دهد. این متقاطع سیگنالی است مبنی بر اینکه حرکت بازار به سمت بالا در حال تغییر است و یک فرصت خرید بالقوه را نشان می دهد. اگر تقاطع در منطقه فروش بیش از حد (زیر 20) رخ دهد، می توان قدرت سیگنال را افزایش داد.

کراس اوور نزولی: زمانی که خط %K از زیر خط %D عبور کند، یک تقاطع نزولی اتفاق میافتد. این متقاطع نشان میدهد که حرکت بازار به سمت پایین در حال تغییر است، که نشاندهنده یک فرصت فروش بالقوه است. اگر تقاطع در منطقه بیش از حد خرید (بالای 80) رخ دهد، سیگنال قوی تر است.

واگرایی صعودی: واگرایی صعودی زمانی اتفاق میافتد که قیمت به کف برسد، اما اندیکاتور استوکاستیک حد پایینتر را تشکیل دهد. این نشان میدهد که علیرغم کاهش قیمتها، حرکت نزولی در حال تضعیف است که به طور بالقوه منجر به برگشت صعودی میشود. معامله گران اغلب از واگرایی صعودی به عنوان سیگنالی برای خرید یا لانگ گرفتن استفاده می کنند.

واگرایی نزولی: واگرایی نزولی زمانی است که قیمت به بالاترین حد خود برسد، اما اندیکاتور استوکاستیک یک سقف پایینتر را تشکیل میدهد. این نشان میدهد که حرکت صعودی علیرغم افزایش قیمتها در حال تضعیف است، که نشاندهنده بازگشت احتمالی نزولی است. معامله گران از واگرایی نزولی به عنوان سیگنالی برای فروش یا شورت کردن دارایی استفاده می کنند.

ترکیب اندیکاتور استوکاستیک با سایر اندیکاتورها

برای افزایش دقت سیگنال های تولید شده توسط اندیکاتور استوکاستیک، معامله گران اغلب آن را با سایر ابزارهای تحلیل تکنیکال ترکیب می کنند:

- میانگین متحرک:برای مثال، اگر زمانی که قیمت بالاتر از میانگین متحرک کلیدی باشد، یک متقاطع استوکاستیک صعودی رخ دهد، سیگنال خرید را تقویت میکند.

- ترکیب اندیکتور استوکاستیک و شاخص قدرت نسبی (RSI): استفاده از اندیکاتور آر اس آی در ارتباط با استوکاستیک میتواند تأیید بیشتری از شرایط خرید یا فروش بیش از حد را ارائه دهد.

- سطوح حمایت و مقاومت: شناسایی خطوط حمایت و مقاومت کلیدی میتواند زمینه سیگنالهای استوکاستیک را فراهم کند. به عنوان مثال، یک متقاطع صعودی نزدیک به سطح حمایت قوی می تواند یک سیگنال خرید قوی باشد.

بیایید یک مثال عملی برای وضوح در نظر بگیریم:

تصور کنید جفت ارز EUR/USD را تجزیه و تحلیل کنید. متوجه شدید که اندیکاتور استوکاستیک برای چندین دوره در قلمرو خرید بیش از حد (بالای 80) بوده است. متعاقباً، خط %K از زیر خط %D عبور می کند و یک متقاطع نزولی را تشکیل می دهد. علاوه بر این، قیمت نزدیک به سطح مقاومت قابل توجهی است. این سیگنالهای ترکیبی یک حرکت بالقوه رو به پایین را نشان میدهند و شما را به در نظر گرفتن یک موقعیت شورت ترغیب میکنند.

برعکس، اگر اندیکاتور استوکاستیک در منطقه فروش بیش از حد (زیر 20) باشد و یک متقاطع صعودی رخ دهد، همراه با نزدیک شدن قیمت به سطح حمایت کلیدی، این می تواند یک فرصت خرید بالقوه را نشان دهد.

نحوه معامله با استفاده از اندیکاتور استوکاستیک

اندیکاتور استوکاستیک ابزار قدرتمندی برای معامله گران فارکس است که بینشی در مورد شتاب بازار و نقاط ریورسال بالقوه ارائه می دهد. در اینجا یک راهنمای جامع در مورد نحوه استفاده موثر از اندیکاتور استوکاستیک در استراتژی معاملاتی خود و نحوه باز کردن و بستن و معامله با استفاده از سیگنال های آن آورده شده است:

شرایط خرید بیش از حد

هنگامی که خطوط استوکاستیک (%K و %D) بالای 80 باشد، بازار بیش از حد خرید در نظر گرفته می شود.

شرایط خرید بیش از حد نشان می دهد که جفت ارز ممکن است بیش از حد ارزش گذاری شود و به دلیل اصلاح قیمت یا برگشت به سمت نزولی باشد.

ترید: به دنبال فرصت های بالقوه فروش باشید. اگر سایر اندیکاتورها یا الگوهای قیمتی شرایط خرید بیش از حد را تایید میکنند، وارد یک موقعیت فروش شوید.

شرایط فروش بیش از حد

هنگامی که خطوط استوکاستیک زیر 20 باشد، بازار بیش از حد فروش در نظر گرفته می شود.

شرایط فروش بیش از حد نشان میدهد که جفت ارز ممکن است کمتر از ارزشگذاری شده باشد و به دلیل افزایش قیمت یا برگشت به سمت بالا باشد.

اقدام: به دنبال فرصت های خرید بالقوه باشید. اگر سایر اندیکاتور یا الگوهای کندل استیک شرایط فروش بیش از حد را تأیید میکنند، وارد یک موقعیت خرید باشید.

معامله کراس اوور صعودی اندیکاتور استوکاستیک

زمانی که خط %K از بالای خط %D عبور کند، یک تقاطع صعودی رخ می دهد. این متقاطع نشان دهنده یک تغییر بالقوه به سمت بالا در حرکت است.

اقدام: زمانی که یک متقاطع صعودی رخ می دهد، وارد یک موقعیت لانگ شوید، به خصوص اگر در منطقه فروش بیش از حد اتفاق بیفتد.

کراس اور نزولی

زمانی که خط %K از زیر خط %D عبور می کند، یک تقاطع نزولی رخ می دهد. این متقاطع نشان دهنده یک تغییر بالقوه به سمت پایین در حرکت است.

اقدام: زمانی که یک تقاطع نزولی اتفاق میافتد، وارد یک موقعیت شورت شوید، بهویژه اگر در منطقه بیش از حد خرید اتفاق بیفتد.

معامله واگرایی صعودی استوکاستیک

واگرایی صعودی زمانی اتفاق میافتد که قیمت به پایینتر برسد، اما استوکاستیک پایینتر را تشکیل دهد. این نشاندهنده تضعیف حرکت نزولی و بازگشت احتمالی به سمت بالا است.

اقدام: زمانی که واگرایی صعودی مشاهده می شود، وارد یک پوزیشن لانگ شوید، به خصوص اگر سایر اندیکاتورها از سیگنال پشتیبانی می کنند.

واگرایی نزولی

واگرایی نزولی زمانی اتفاق میافتد که قیمت به بالاترین حد خود برسد، اما شاخص استوکاستیک بالاترین پایینتری را تشکیل میدهد. این نشان دهنده تضعیف حرکت رو به بالا و بازگشت احتمالی رو به پایین است.

اقدام: هنگامی که واگرایی نزولی مشاهده می شود وارد یک موقعیت شورت شوید، به خصوص اگر سایر اندیکاتورها سیگنال را تأیید کنند.

مثال های معاملاتی عملی

در ادامه مثال هایی از دو مورد نحوه ترید با این اندیکاتور برای درک بهتر آورده شده است.

مثال 1: فروش در سطوح بیش از حد خرید

فرض کنید اندیکاتور استوکاستیک شرایط خرید بیش از حد را با %K و %D بالای 80 نشان می دهد. یک تقاطع نزولی (%K عبور از %D) رخ می دهد. سیگنال را با یک سطح مقاومت یا یک اندیکاتور دیگر تأیید کنید.

یک پوزیشن فروش باز کنید، حد ضرر را بالاتر از سقف حد اخیر قرار دهید و یک سطح حمایت کلیدی را برای تارگت سود قرار دهید.

مثال 2: خرید در سطوح بیش از حد فروش

اندیکاتور استوکاستیک شرایط فروش بیش از حد با %K و %D را زیر 20 نشان می دهد. یک کراس اوور صعودی (%K عبور از %D) رخ می دهد.

سیگنال را با یک سطح حمایت یا یک اندیکاتور دیگر تأیید کنید.

یک موقعیت خرید را گرفته، یک حد ضرر را کمتر از کف اخیر تعیین کنید و یک سطح مقاومت کلیدی را برای تارگت سود قرار دهید.

خلاصه

اندیکاتور استوکاستیک ابزار ارزشمندی در جعبه ابزار معامله گران فارکس است. معامله گران با درک اجزاء، محاسبه و تفسیر آن، می توانند به طور موثر از آن برای شناسایی نقاط ورود و خروج احتمالی در بازار استفاده کنند. با این حال، مانند هر اندیکاتور دیگری از اندیکاتور ADR یا اندیکاتور پارابولیک سار و اندیکاتور آرون، نباید از آن به صورت مجزا استفاده کرد و مانند تمام استراتژی های معاملاتی، تمرین و تجربه نقش مهمی در تسلط بر استفاده از اندیکاتور استوکاستیک در معاملات فارکس خواهد داشت.

معامله با اندیکاتور استوکاستیک شامل شناسایی شرایط خرید و فروش بیش از حد، شناسایی متقاطع های صعودی و نزولی و تشخیص واگرایی ها است. ترکیب سیگنال های استوکاستیک با سایر ابزارهای تحلیل تکنیکال، مانند میانگین متحرک، RSI، و سطوح حمایت و مقاومت، می تواند دقت معاملات شما را افزایش دهد. با استفاده از این استراتژیها، معاملهگران میتوانند به طور موثر از اندیکاتور استوکاستیک برای تصمیمگیری آگاهانه در بازار فارکس استفاده کنند.