لیست محتوایی که در این صفحه می خوانید

دنیای ارزهای دیجیتال هر چهار سال یکبار غوغا میکند زیرا بیتکوین، ارز دیجیتال پیشگام، رویداد مهمی به نام «هاوینگ» را پشت سر میگذارد. این پدیده که از زمان پیدایش آن در کد بیتکوین ریشه دوانده است، پیامدهای گسترده ای برای کل اکوسیستم کریپتو و فراتر از آن دارد.

با نزدیک شدن به هاوینگ بیت کوین، سهامداران، علاقه مندان و سرمایه گذاران به طور یکسان مشتاقانه منتظر تأثیر آن بر پویایی بازار، چشم انداز ماینینگ و روایت گسترده تر پیرامون ارزهای دیجیتال هستند. درک اهمیت این مکانیسم مستلزم کاوش در پیچیدگی ها، مفاهیم و زمینه تاریخی آن، روشن کردن نقش آن در شکل دادن به آینده مالی است، که پراپ ترید فاند در این مقاله به تمام آن ها خواهد پرداخت.

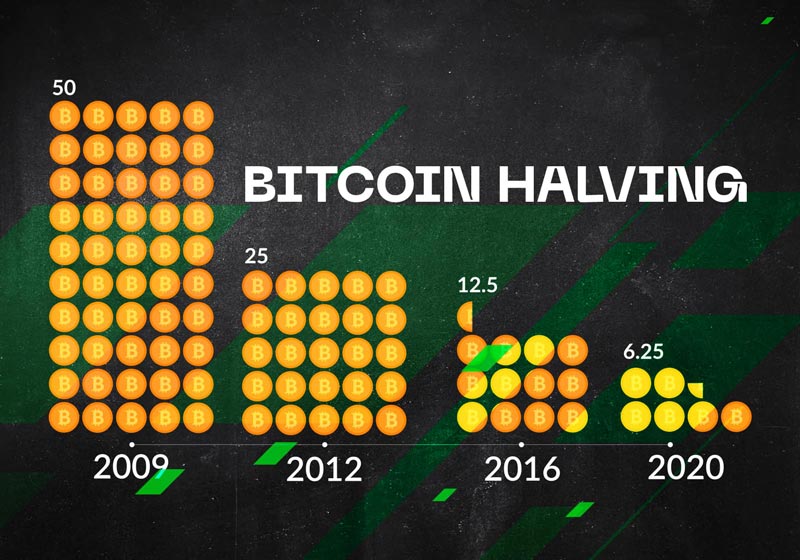

در هسته خود، هاوینگ بیت کوین مکانیزمی است که برای کنترل انتشار کوین های جدید طراحی شده است و از یک رویکرد قابل پیش بینی و تدریجی برای رسیدن به حداکثر عرضه 21 میلیون کوین ارز دیجیتال اطمینان حاصل می کند. هر 210000 بلاک، تقریباً هر چهار سال، پاداشی که به ماینرهای BTC برای اعتبارسنجی تراکنشها و ایمنسازی شبکه داده میشود، نصف میشود. این کاهش در پاداش های بلوک یک هدف دوگانه را دنبال می کند: ایجاد BTC های جدید را کند می کند و در نتیجه کمیابی را افزایش می دهد و یکپارچگی سیاست پولی بیت کوین را حفظ می کند که مشخصه آن ماهیت کاهش تورم است.

هاوینگ بیت کوین چیست؟

هاوینگ یک رویداد مهم در دنیای ارزهای دیجیتال است که تقریباً هر چهار سال یکبار اتفاق می افتد. این یک فرآیند از پیش تعیین شده است که در پروتکل بیت کوین رمزگذاری شده است، جایی که پاداش استخراج بلاک های جدید به نصف کاهش می یابد. این بدان معناست که تعداد BTC های جدید تولید شده با هر بلوک استخراج شده به نصف کاهش می یابد. این مفهوم و درک آن تاثیر بسیاری بر مفاهیمی چون استخراج ابری یا کلود ماینینگ و به طور کلی ماینینگ و استخر استخراج دارد.

هدف از نصف کردن، کنترل عرضه بیتکوین است، تا اطمینان حاصل شود که تعداد کل کوینهای در گردش به تدریج به سقف حداکثر ۲۱ میلیون سکه تعیینشده توسط خالق آن، ساتوشی ناکاموتو نزدیک میشود. این مدل کمیاب برای تقلید از کمبود فلزات گرانبها مانند طلا طراحی شده است و بیت کوین را به یک دارایی کاهش تورم تبدیل می کند.

وقتی یک رویداد هاوینگ بیت کوین اتفاق می افتد، چندین پیامد دارد. در مرحله اول، سرعت ایجاد بیت کوین های جدید را کاهش می دهد و هجوم کوین های جدید به گردش را کاهش می دهد. این به طور بالقوه می تواند منجر به افزایش ارزش دارایی شود زیرا کمبود آن بیشتر می شود. ثانیاً، ماینرها را تحت تأثیر قرار میدهد که با اعتبارسنجی تراکنشها و افزودن آنها به بلاک چین، نقش مهمی در امنیت شبکه BTC بازی میکنند.

با نصف شدن پاداش ها، ماینرها بیت کوین کمتری برای تلاش های خود دریافت می کنند، که می تواند بر سودآوری آنها تأثیر بگذارد و ممکن است منجر به تعطیلی برخی از ماینرها شود، به ویژه آنهایی که هزینه های عملیاتی بالاتری دارند. رویدادهای هاوینگ بیت کوین اغلب علاقه و حدس و گمان های قابل توجهی را در جامعه ارزهای دیجیتال و بازارهای مالی گسترده تر ایجاد می کند. معامله گران و سرمایه گذاران از نزدیک این رویدادها را زیر نظر دارند و تاثیر آن ها را بر قیمت بیت کوین پیش بینی می کنند.

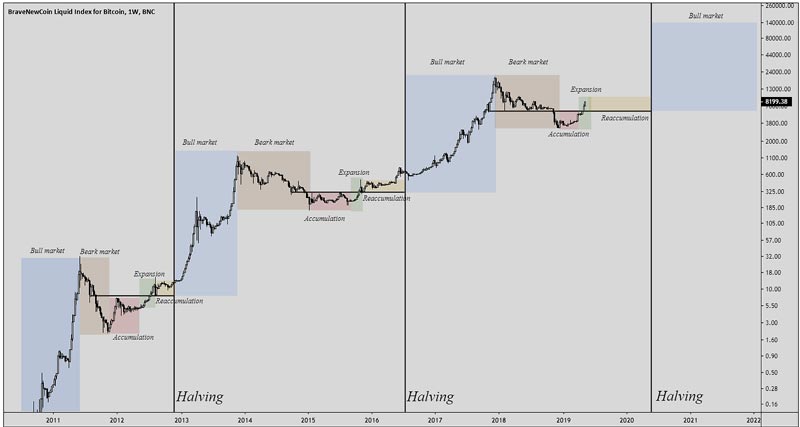

از نظر تاریخی، به دنبال این اتفاق افزایش قیمت را تجربه کرده است، زیرا کاهش عرضه همراه با تقاضای پایدار می تواند قیمت ها را افزایش دهد. با این حال، تأثیر دقیق هاوینگ بر قیمت بیت کوین غیرقابل پیش بینی است و می تواند تحت تأثیر عوامل مختلفی مانند احساسات بازار، روند پذیرش و شرایط کلان اقتصادی قرار گیرد. علیرغم عدم قطعیت، هاوینگ بیت کوین یک لحظه مهم در اکوسیستم ارزهای دیجیتال است و سیاست پولی منحصر به فرد آن را برجسته می کند و وضعیت آن را به عنوان یک ذخیره دیجیتال ارزش تقویت می کند.

مزایای هاوینگ

این اتفاق به چند دلیل مفید است:

- کمیابی و افزایش ارزش: با کاهش نرخ تولید کوین های جدید، هاوینگ، کمیابی BTC را افزایش می دهد. این مدل کمیابی شبیه به فلزات گرانبها مانند طلا است، جایی که عرضه محدود اغلب منجر به افزایش ارزش در طول زمان می شود. در نتیجه، این اتفاق می تواند به افزایش ارزش دارایی کمک کند و آن را به سرمایه گذاری جذابی برای افرادی تبدیل کند که به دنبال محافظت در برابر تورم یا تنوع بخشیدن به پرتفوی خود هستند.

- سیاست پولی: مکانیزم هاوینگ بیت کوین یک جنبه اساسی از سیاست پولی آن است که به صورت الگوریتمی کنترل شده و شفاف است. برخلاف ارزهای فیات سنتی که در معرض دستکاری متمرکز توسط دولت ها و بانک های مرکزی قرار دارند، نرخ انتشار BTC از پیش تعیین شده و غیرقابل تغییر است. این قابلیت پیشبینی اعتماد و اطمینان را به بیتکوین بهعنوان یک ذخیرهکننده ارزش تقویت میکند و برای افرادی که از سیستمهای پولی مرسوم ناامید شدهاند، جذاب است.

- تمرکززدایی: هاوینگ، ماهیت غیرمتمرکز بیت کوین را با تشویق ماینرها برای ایمن سازی شبکه از طریق اعتبارسنجی تراکنش ها، تقویت می کند. در حالی که پاداش بلاک را برای ماینرها کاهش می دهد، همچنین تضمین می کند که عرضه کوین های جدید ثابت و قابل پیش بینی باقی بماند. این ثبات برای حفظ یکپارچگی و امنیت بلاک چین بسیار مهم است و از اعمال نفوذ بر شبکه توسط هر نهادی جلوگیری می کند.

- پایداری بلند مدت: با کاهش تدریجی نرخ انتشار BTC جدید، هاوینگ به تضمین پایداری طولانی مدت شبکه کمک می کند. با نزدیک شدن عرضه بیتکوینهای جدید به مرز از پیش تعیینشده ۲۱ میلیون کوین، این سیستم به ماینرها انگیزه میدهد تا برای کسب درآمد بیشتر به کارمزد تراکنشها تکیه کنند، در نتیجه یک اکوسیستم خودپایه را تقویت میکند. این مدل پایدار برای زنده ماندن بیت کوین به عنوان یک ارز دیجیتال جهانی و شبکه پرداخت در آینده ضروری است.

به طور کلی، هاوینگ بیت کوین نقشی اساسی در شکل دادن به اقتصاد ارز دیجیتال، مشوق مشارکت در شبکه آن و تقویت وضعیت آن به عنوان یک دارایی دیجیتال غیرمتمرکز با اصول پولی صحیح ایفا می کند.

اولین halving بیت کوین چه زمانی اتفاق افتاد؟

اولین هاوینگ بیت کوین در 28 نوامبر 2012 اتفاق افتاد. این یک رویداد از پیش برنامه ریزی شده بود که از زمان آغاز به کار توسط خالق مستعار، ساتوشی ناکاموتو، در پروتکل بیت کوین جاسازی شده بود. ساتوشی ناکاموتو فرد یا گروهی از افراد مسئول طراحی و پیادهسازی نرمافزار اصلی بیتکوین است که آن را بهعنوان نرمافزار منبع باز در سال 2009 منتشر کرد.

این مکانیسم به عنوان بخشی از سیاست پولی بیتکوین برای اطمینان از صدور کنترلشده و قابل پیشبینی کوینهای جدید گنجانده شد. ، در نهایت منجر به حداکثر سقف عرضه 21 میلیون سکه می شود. این اولین رویداد نیمهسازی، پاداش بلاک را از 50 کوین در هر بلوک به 25 کوین در هر بلوک کاهش داد. از آن زمان، هاوینگ های بعدی تقریباً هر چهار سال یکبار اتفاق میافتد.

آیا هالوینگ در سایر ارزهای دیجیتال هم وجود دارد؟

شاید نتوان این هاوینگ را در تمامی ارزهای دیجیتال همچون کاردانو، سولانا، بایننس کوین، دوج کوین و ریپل مشاهده کرد، اما مفهوم هاوینگ مختص بیت کوین نیست. بسیاری دیگر از آلت کوین ها، به ویژه آنهایی که از پایگاه کد بیت کوین یا معماری های مشابه بلاک چین گرفته شده اند، این مکانیسم یا رویکردهای مشابهی را برای کنترل انتشار کوین های جدید اتخاذ کرده اند. برخی از نمونه های برجسته عبارتند از:

لایت کوین (LTC): لایت کوین مکانیزم هاوینگ را با الهام از بیت کوین اجرا کرد. این halving لایت کوین تقریباً هر چهار سال یکبار اتفاق می افتد و پاداش بلاک به نصف کاهش می یابد. اولین هاوینگ لایت کوین در 25 آگوست 2015 انجام شد.

بیت کوین کش (BCH): بیت کوین کش نیز از این برنامه مشابه بیت کوین پیروی می کند. پاداش بلاک تقریباً هر چهار سال یکبار نصف میشود و اولین بار در 8 آوریل 2020 اتفاق میافتد

. PoW) به مکانیسم اجماع اثبات سهام (PoS). با این حال، اتریوم 1.0 که در حال حاضر روی PoW کار می کند، مانند بیت کوین مکانیسم نصف شدن ندارد. اتریوم 2.0، ارتقای آتی، دارای نصف شدن نخواهد بود، اما مکانیسمهای متفاوتی برای کنترل صدور و پاداشهای اعتبار سنجی خواهد داشت.

بیت کوین SV (BSV): بیت کوین SV، یکی دیگر از فورک های بیت کوین، مکانیزم نصف شدن مشابه بیت کوین را حفظ می کند. اولین هاوینگ بیت کوین SV در 10 آوریل 2020 رخ داد و پاداش بلاک را از 12.5 BSV به 6.25 BSV کاهش داد.

Monero (XMR): مونرو، یک ارز دیجیتال متمرکز بر حفظ حریم خصوصی، همچنین مکانیزم نصف کردن را برای کنترل انتشار سکه خود پیاده سازی می کند. اولین نصف شدن مونرو در 1 سپتامبر 2020 رخ داد.

این مثالها نشان میدهند که مفهوم نصف کردن، که به کنترل تورم و حفظ کمبود کمک میکند، در فضای ارزهای دیجیتال، بهویژه در میان ارزهای دیجیتال که هدفشان تقلید یا بهبود سیاستهای پولی بیتکوین است، گسترده است.

جمع بندی

پیامدهای هاوینگ بیت کوین فراتر از حوزه اقتصاد ارزهای دیجیتال است. با هر رویداد، جامعه ارزهای دیجیتال شاهد همگرایی نوآوری های تکنولوژیکی، تئوری اقتصادی و پویایی بازار است. ماینرها، ستون فقرات شبکه بیت کوین، با چالش انطباق با پاداش های کاهش یافته روبرو هستند و در عین حال در تلاش برای حفظ سودآوری در میان افزایش رقابت و هزینه های عملیاتی هستند.

سرمایه گذاران و معامله گران به دقت رویدادهای هاوینگ را رصد می کنند و در مورد تأثیر بالقوه آنها بر مسیر قیمت بیت کوین و احساسات بازار حدس می زنند. علاوه بر این، نصف کردن به عنوان یک آزمون تورنسل برای انعطاف پذیری بیت کوین عمل می کند و وضعیت آن را به عنوان یک دارایی دیجیتال غیرمتمرکز مصون از دستکاری متمرکز مجدداً تأیید می کند.

همانطور که گرد و غبار پس از یک رویداد هاوینگ بیت کوین می نشیند، چشم انداز ارزهای دیجیتال تحت یک دوره بازتاب و کالیبراسیون مجدد قرار می گیرد. از لحاظ تاریخی، قیمت بیت کوین هم پیش بینی قبل از هاوینگ و هم سرخوشی پس از نصف شدن را به نمایش گذاشته است که با دوره های نوسان و اصلاحات بازار مشخص شده است. با این حال، فراتر از نوسانات کوتاه مدت قیمت، این اتفاق بر موضوعات گسترده تری از پویایی عرضه و تقاضا، اقتصاد کمبود و روایت در حال تحول پیرامون دارایی های دیجیتال تاکید دارد.

در نتیجه، هاوینگ بیت کوین فراتر از تنظیمات عددی صرف در پاداش های بلوک است. این نماد یک اصل اساسی از تمرکززدایی، کمبود، و حاکمیت پولی است. با هر نصف شدن، BTC جایگاه خود را به عنوان یک ذخیره دیجیتال ارزش، پوششی در برابر تورم و چراغی از نوآوری های مالی تایید می کند.