لیست محتوایی که در این صفحه می خوانید

در دنیای ترید در فارکس، تحلیل تکنیکال نقش مهمی در تصمیم گیری های آگاهانه معاملات ایفا می کند. در میان ابزارها و استراتژیهای مختلف مورد استفاده معاملهگران، الگوهای کندل استیک جایگاه برجستهای دارند. یکی از این الگوها که در بازار فارکس اهمیت دارد، «الگوی مثلث» است. در این مقاله از پراپ ترید فاند، به آموزش این الگوها می پردازیم، چگونگی شکل گیری، انواع مختلف آن ها و نحوه معامله با الگوی مثلث را در بازار فارکس بررسی خواهیم کرد.

الگوی مثلث در فارکس

در مقالات پیشین الگوهای بسیاری را همچون الگوی پرچم و الگوی گارتلی آموزش دادیم و دلیل نام گذاری هر یک را فهمیدیم. الگوی مثلث نیز به شکل گیری نمودار قیمت اشاره دارد که دامنه باریکی از حرکت قیمت را نشان می دهد. این شکل گیری یک الگوی بصری شبیه یک مثلث ایجاد می کند که به دلیل مبارزه مداوم بین خریداران و فروشندگان رخ می دهد. مثلثها معمولاً در نمودارها ظاهر میشوند که قیمتها تثبیت میشوند یا تردید دارند، که منعکس کننده یک مکث در روند غالب است.

یک الگوی مثلث از چندین عنصر اصلی تشکیل شده است:

خطوط روند همگرا: این خطوط برای اتصال سقف های متوالی (مقاومت) و کف ها (حمایت) ترسیم می شوند. همانطور که الگو توسعه می یابد، این خطوط روند تمایل به همگرایی دارند و یک کانال قیمتی باریک را تشکیل می دهند.

نوسانات قیمت در داخل مثلث: قیمت ها در محدوده خطوط روند همگرا در نوسان هستند. در طول شکلگیری الگوی مثلث، نوسانات قیمت اغلب کوچکتر میشوند که منجر به الگوی سقف های پایینتر Lower highs (در مورد مثلثهای نزولی یا متقارن) یا کف های بالاتر Higher lows (برای مثلثهای صعودی یا متقارن) میشود.

کاهش حجم: با پیشرفت الگوی مثلث، حجم معاملات ممکن است کاهش یابد. این انقباض حجم نشان دهنده کاهش مشارکت در بازار است که دوره عدم تصمیم گیری یا تثبیت را بیشتر برجسته می کند.

مدت زمان الگو: الگوی مثلث می توانند برای مدت های مختلف دوام داشته باشند. الگوهای کوتاه مدت ممکن است در طی چند روز یا چند هفته شکل بگیرند، در حالی که الگوهای بلند مدت ممکن است برای ماه ها یا حتی سال ها ادامه داشته باشند.

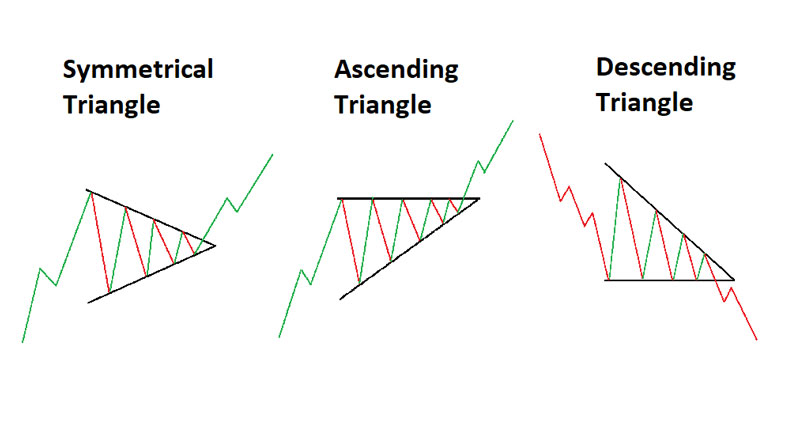

درک انواع مختلف و نحوه معامله با الگوی مثلث برای معامله گران فارکس بسیار مهم است زیرا آنها بینش هایی را در مورد وضعیت فعلی بازار و حرکات بالقوه آینده ارائه می دهند. انواع این الگوها عبارتند از:

- الگوی مثلث صعودی: با یک خط مقاومت صاف یا کمی صعودی (که higher swing highs به هم متصل می کند) و یک خط حمایتی صعودی (ارتباط پایین های نوسان بالاتر) مشخص می شود. این اغلب یک سوگیری صعودی را نشان می دهد، با احتمال شکست صعودی که زمانی که قیمت ها از خط مقاومت بالایی عبور کنند، پیش بینی می شود.

- الگوی مثلث نزولی: با یک خط حمایت صاف یا کمی نزولی (اتصال lower swing lows) و یک خط مقاومت نزولی تشخیص داده می شود. این شکلگیری عموماً نشاندهنده یک سوگیری نزولی است و معاملهگران معمولاً وقتی قیمتها به زیر خط حمایت پایین میآیند، انتظار شکست نزولی را دارند.

- الگوی مثلث متقارن: خطوط روند همگرا را نشان می دهد، که هر دو خط مقاومت بالایی و پایینی به سمت یکدیگر متمایل هستند. این الگو نشان دهنده یک دوره تثبیت است و می تواند منجر به شکست در هر جهت شود. معامله گران بازار را از نزدیک برای حرکت قیمت قابل توجه فراتر از یکی از خطوط روند نظارت می کنند تا از روند بعدی استفاده کنند.

برای معامله با الگوی مثلث، هنگامی که یک الگو به طور کامل شکل گرفت، معامله گران اغلب به دنبال وقوع شکست یا شکست هستند. این شامل مشاهده این است که آیا قیمت از یکی از خطوط روند عبور می کند، همراه با افزایش حجم، که نشان دهنده ادامه یا معکوس روند بالقوه است.

با این حال، یادآوری این نکته ضروری است که الگوها به تنهایی یک سیگنال فارکس تضمین شده برای تصمیمات معاملاتی نیستند. معامله گران معمولاً تجزیه و تحلیل الگو را با سایر اندیکاتورها مانند میانگین متحرک، نوسانگرهایی چون آر اس آی و اندیکاتور فیبوناچی ترکیب می کنند تا استراتژی های معاملاتی خود را تأیید کنند و ریسک را به طور مؤثرتری مدیریت کنند.

آموزش معامله با الگوی مثلث

در معاملات فارکس، الگوهای نمودار متفاوتی چون الگوی سقف دوقلو و کف د قلو یا الگوی کندل اینگالفینگ وجود دارد که می توانند به معامله گران کمک کنند تا حرکت های بالقوه قیمت را پیش بینی کنند. در اینجا نحوه معامله با الگوی مثلث که تا به اینجا با انواع آن آشنا شدیم آورده شده است.

شناسایی الگوی مثلث: اولین قدم برای معامله با الگوی مثلث شناسایی الگو است. سه نوع اصلی از این الگوها مثلث وجود دارد: مثلث های صعودی، نزولی و متقارن.

- مثلث صعودی: این الگو توسط یک خط مقاومت افقی و یک خط حمایت در حال افزایش تشکیل می شود. هنگامی که قیمت از سطح مقاومت عبور می کند، نشان دهنده یک شکست بالقوه صعودی است.

- مثلث نزولی: این الگو دارای یک خط حمایت افقی و یک خط مقاومت در حال کاهش است. زمانی که قیمت به زیر سطح حمایت میرسد، احتمال شکست نزولی وجود دارد.

- مثلث متقارن: این الگو از یک محدوده همگرا تشکیل شده است که هر دو خط حمایت و مقاومت به سمت یکدیگر متمایل هستند. این نشان دهنده عدم تصمیم گیری در بازار است و می تواند منجر به شکست صعودی یا نزولی شود.

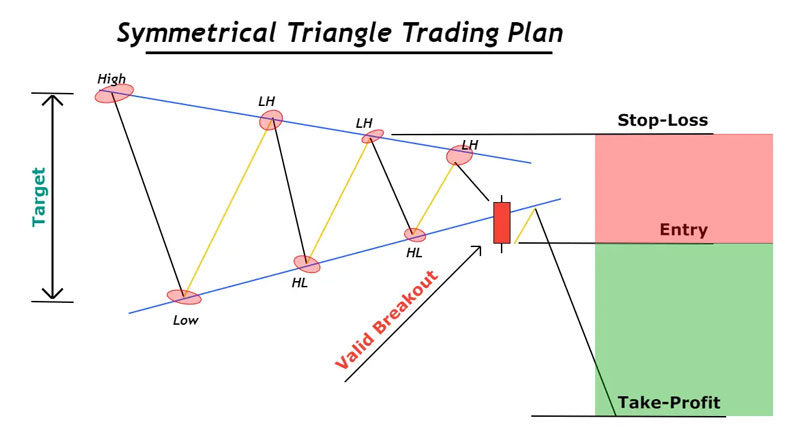

نقاط ورود: هنگامی که الگوی مثلث را شناسایی کردید، می توانید نقاط ورودی را ایجاد کنید. معامله گران اغلب زمانی وارد معامله می شوند که قیمت از الگوی مثلث خارج شود. به عنوان مثال:

- معامله با الگوی مثلث صعودی: زمانی که قیمت بالاتر از خط مقاومت شکسته می شود، وارد یک پوزیشن خرید (لانگ) شوید.

- مثلث نزولی: به دنبال فرصتی برای پوزیشن فروش (شورت) جفت ارز باشید که قیمت به زیر خط حمایت کاهش یابد.

- معامله با الگوی مثلث متقارن: معامله گران ممکن است منتظر شکست در هر جهت باشند و بر اساس جهت شکست وارد موقعیت شوند. مراقب شکست های کاذب هنگام تشخیص بریک اوت ها باشید.

تایید: برای تایید شکست احتمالی هنگام معامله با الگوی مثلث، معامله گران اغلب به دنبال سیگنال های تایید هستند. این موارد می تواند شامل موارد زیر باشد:

- حجم معاملات بالاتر همراه با شکست.

- تست مجدد مقاومت شکسته یا سطح حمایت که اکنون به ترتیب به عنوان حمایت یا مقاومت عمل می کند.

- اندیکاتورهای مومنتوم، مانند شاخص قدرت نسبی (RSI) یا واگرایی میانگین متحرک (مکدی MACD) که افزایش در حرکت صعودی یا نزولی را نشان میدهند.

تنظیم سطوح حد ضرر و برداشت سود: مدیریت ریسک در معاملات فارکس و معامله با الگوی مثلث ضروری است. برای محدود کردن ضررهای احتمالی اگر معامله علیه شما حرکت کند، یک دستور حد ضرر تنظیم کنید و پیشنهاد می کنیم مقاله استاپ هانتینگ یا شکار حد ضرر را برای نکاتی مهم در خصوص انتخای استاپ لاس مناسب مطالعه نمایید. سطح استاپ لاس معمولاً در زیر خط حمایت برای معاملات لانگ (مثلث های صعودی و متقارن) و بالای خط مقاومت برای معاملات شورت (مثلث های نزولی) تنظیم می شود. بهعلاوه، تنظیم یک دستور حد سود را در سطحی در نظر بگیرید که نسبت ریسک به ریوارد مطلوبی را فراهم کند.

مدیریت ریسک: اندازه موقعیت خود را بر اساس میزان تحمل ریسک و فاصله بین نقطه ورود و سطح حد ضرر محاسبه کنید. رعایت اصول مدیریت ریسک مناسب می تواند به محافظت از حساب معاملاتی شما در صورت تغییرات نامطلوب قیمت و کال مارجین شدن کمک کند.

نظارت بر معامله: هنگامی که وارد یک معامله شدید، از نزدیک بر عملکرد قیمت نظارت کنید تا مشخص کنید که آیا شکست معتبر است یا خیر. مراقب هر گونه رویداد خبری و اخبار مهم فارکس یا انتشارات اقتصادی همچون نرخ بهره، نرخ تورم یا نرخ بیکاری باشید که می تواند بر جفت ارزی که معامله می کنید تأثیر بگذارد.

استراتژی خروج: قبل از ورود به معامله در مورد استراتژی خروج تصمیم بگیرید. هنگامی که قیمت به یک هدف از پیش تعیین شده (سطح سود برداشت) می رسد یا زمانی که معامله دیگر با تحلیل اصلی شما مطابقت ندارد (مثلاً شکست اشتباه) می توانید از معامله خارج شوید. استراتژی خود را بر اساس تغییر شرایط بازار تنظیم کنید و از توقف های انتهایی برای قفل کردن سود با پیشرفت تجارت استفاده کنید.

نقاط قوت و ضعف

معامله با الگوی مثلث ، مانند سایر الگوهای نموداری، هم جنبه مثبت و هم جنبه منفی دارند. درک این موارد می تواند به معامله گران کمک کند تا در عین آگاهی از محدودیت های آنها به طور موثر از آنها استفاده کنند.

مزایای معامله با الگوی مثلث

ادامه یا معکوس روند: الگوی مثلث می تواند نشان دهنده ادامه یا معکوس شدن یک روند موجود باشند و بینش ارزشمندی را در مورد احساسات بازار و تغییرات احتمالی قیمت در آینده ارائه دهند.

تارگت قیمت: این الگوها همچنین می توانند به معامله گران در تعیین تارگت قیمتی کمک کنند. با اندازه گیری ارتفاع مثلث و اعمال آن در نقطه شکست، معامله گران می توانند اهداف قیمت را پیش بینی کنند.

نقاط ورود: معامله با الگوی مثلث نقاط ورود واضحی را برای معاملات فراهم می کنند. برک اوت از الگوها را می توان برای ورود به معاملات در جهت شکست استفاده کرد.

مدیریت ریسک: سطوح حد ضرر به خوبی تعریف شده را امکان پذیر می کند. معاملهگران میتوانند دستورات استاپ لاس را درست خارج از مرزهای الگو تعیین کنند تا در صورتی که شکست به یک سیگنال نادرست تبدیل شود، ضررهای احتمالی را محدود کنند.

سیگنالهای تایید: از اندیکاتورها یا تحلیلهای اضافی میتوان برای تایید اعتبار یک شکست استفاده کرد و احتمال سیگنالهای نادرست را کاهش داد.

معایب

شکست های کاذب: یکی از مهم ترین اشکالات معامله با الگوی مثلث، شکست های کاذب است. گاهی اوقات قیمت از الگو خارج می شود، اما سپس جهت معکوس را تغییر می دهد، که منجر به ضرر برای معامله گرانی می شود که بر اساس شکست وارد معامله شده اند.

Whipsaws: حتی پس از یک شکست، قیمت اغلب می تواند به صورت متلاطم یا نامنظم حرکت کند، که به عنوان whipsaw شناخته می شود، و کسب سود از معامله را دشوار می کند.

ذهنیت: ترسیم خطوط روند برای معامله با الگوی مثلث می تواند ذهنی باشد، زیرا معامله گران ممکن است در مورد جایی که آنها را ترسیم کنند اختلاف نظر داشته باشند، که منجر به تفسیرهای متفاوتی از الگو می شود.

حجم: حجم میتواند یک سیگنال تأیید حیاتی برای شکست باشد، اما ممکن است همیشه در دسترس یا قابل اعتماد نباشد، به خصوص در بازار فارکس، که صرافی متمرکز ندارد.

وابستگی به تایم فریم: اثربخشی الگوهای مثلثی می تواند به تایم فریم مورد تجزیه و تحلیل بستگی داشته باشد. الگوهایی که در نمودارهای کوتاه مدت به خوبی کار می کنند ممکن است در نمودارهای بلندمدت به خوبی کار نکنند و بالعکس

اخبار بازار: رویدادهای خبری غیرمنتظره می تواند الگوها را مختل کند و باعث تغییرات غیرمنتظره قیمت شود و منجر به زیان احتمالی برای معامله گرانی شود که صرفاً به الگو متکی هستند.

جمع بندی

معامله با الگوی مثلث، که در این مقاله آموزش فارکس به آن پرداختیم، یک ابزار مهم است که توسط معامله گران فارکس برای پیش بینی حرکات بالقوه بازار استفاده می شود. در حالی که این الگوها بینش های ارزشمندی را ارائه می دهند، ترکیب آنها با سایر اندیکاتورهای تکنیکال و استراتژی های مدیریت ریسک برای یک رویکرد معاملاتی جامع ضروری است. با درک کامل الگوی مثلث و کاربردهای آن، معامله گران می توانند بهتر در بازار فارکس حرکت کنند و شانس خود را برای تصمیم گیری آگاهانه و سودآور معاملاتی افزایش دهند.